上海尚诚、苏宁消费金融亏损;2家公司领近170万罚单;分析称持牌消费金融机构获市场竞争红利

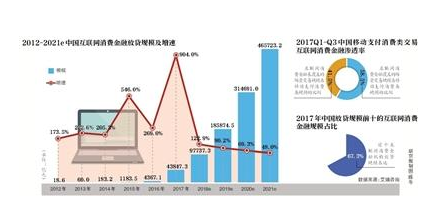

过去一年,中国互联网消费金融放贷规模大增,依据艾瑞咨询统计数据,交易规模从2016年的4367.1亿增长到了4.4万亿,增长904%。规模暴增背后是越来越多年轻人的青睐,“一般有分期的购物场景,比如买大件的相机或者手机,要是每个月还的利息不是很高,我会考虑用分期。因为租房、出行这些生活成本比较高,要考虑资金的流动性,”80后小彭告诉新京报记者。

9月4日,新京报记者梳理发现,已有10家消费金融公司公开了上半年盈利情况。其中,包括招联消费金融、马上消费金融在内的8家合计盈利13.7亿元,苏宁消费金融等2家消费金融公司出现亏损。与此同时,上半年,中银消费金融、北银消费金融两家公司违规被罚近170万元。

苏宁、尚诚因拨备计提等原因陷入亏损

2018年的期中“成绩单”显示,不少互联网金融公司已从市场培育期走向盈利阶段。新京报记者梳理发现,截至9月4日,已有10家消费金融公司的上半年盈利情况公开。其中,包括招联消费金融、马上消费金融在内的8家合计盈利13.7亿元。

具体来看,招联消费金融上半年收入为30.4亿元、净利润达6.04亿元,分别较去年同期增长32%和12%。而去年净利润增长约88倍的“黑马”马上消费金融上半年收入为41.07亿元,接近去年全年的46.68亿元,净利润为3.66亿元,是2017年全年净利润的63%。兴业消费金融上半年则取得净利润2亿元,去年同期为0.91亿元。海尔消费金融上半年净利润达6091.51万元,比去年同期增长238%,是2017年全年净利润的1.2倍。

此外,中邮消费金融、锦程消费金融上半年净利润分别为7612.82万元、3653.92万元。去年4月营业的哈银消费金融实现净利润0.188亿元。杭银消费金融实现扭亏为盈,净利润为613.02 万元。

与哈银消费金融命运不同,去年8月成立的上海尚诚消费金融未能盈利。上海银行披露的数据显示,截至上半年末,上海尚诚消费金融贷款余额为36.17亿元,期内实现净利润-0.16亿元。对于亏损原因,上海尚诚消费金融称,一是公司发展初期,系统投入等成本支出较大;二是公司按照监管要求,计提贷款损失准备金0.93亿元。

2017年盈利2.17亿元的苏宁消费金融,也在上半年净亏损2892.5万元。不过,其间苏宁消费金融的营业收入同比增长262.79%至约3.71亿元。记者昨日从苏宁方面获悉,亏损的原因包括资金成本上升、拨备计提及加大对核心业务系统和风控系统的研发投入等。“为了积极应对和抵御风险,公司坚持按照拨备覆盖率150%的最高标准进行拨备计提”,苏宁方面称,拨备前利润为26391.44万元,拨备后净利润为-2892.54万元。

从公开的数据看,曾以小额现金贷打开市场的头部消费金融平台掌众金服,2018年上半年的撮合交易额也由去年同期的213亿元大幅下滑至63亿元。在消费金融领域规模较大的上市公司2345,其互联网金融业务营业收入减少38.73%。

“2017年末现金贷新政出台,压缩了部分风险管理水平薄弱的小贷、P2P等企业的发展空间,长期来看有利于肃清市场环境”,招商银行在2018年半年报中称。

在一位业内人士看来,无固定场景的现金贷其实不是新的东西,是消费金融的分支之一。去年12月1日,互联网金融风险专项整治、P2P网贷风险专项整治工作领导小组办公室下发《关于规范整顿“现金贷”业务的通知》,明确了“现金贷”业务经营资质等要求。记者从业内了解到,一些现金贷平台相继压缩业务、转型导流平台或加码汽车金融等领域。

社科院金融研究所法与金融研究室副主任尹振涛向记者表示,针对现金贷的整治之后,持牌消费金融机构获得很大的市场竞争红利。此外,消费金融公司的发展其实也有很长历史,这几年随着科技赋能和消费者习惯的养成,消费金融平台培养出很多客户。受这两点影响,从数据上看,持牌机构的发展的确很快。

牌照“追逐战”下仅23家拿到牌照

在金融领域强监管环境下,消费金融行业不断规范,牌照优势开始凸显。因而,市场对消费金融牌照的追捧热度不减。

早在2009年,原银监会发布《消费金融公司试点管理办法》,此后一些银行相继发起设立消费金融公司。按照官方的解释,消费金融公司是指经原银监会批准,在中华人民共和国境内设立的,不吸收公众存款,以小额、分散为原则,为中国境内居民个人提供以消费为目的的贷款的非银行金融机构,但不包括购买房屋和汽车。

记者整理发现,目前已经开业的消费金融公司已经达到22家,银行是大部分消费金融公司的主导方,而部分上市公司亦有所布局。

2018年6月20日,宁波银行发布公告称,拟出资3亿元参与发起设立永赢消费金融有限公司。根据记者不完全梳理,从2017年至今,上市公司拟参与发起设立的消费金融公司还包括江苏苏银凯基消费金融有限公司、海银消费金融股份有限公司、陇银消费金融股份有限公司等。

不过,得到监管批准的消费金融公司并不多。4月底,银保监会批复中国信托商业银行筹建厦门金美信消费金融有限责任公司,筹建期为6个月。这也意味着,正式获得批准的消费金融公司数量升至23家。

在此之前,吴江农村商业银行在今年初获得江苏银监局的批复,同意在珠海设立消费金融公司。吴江农村商业银行彼时称,尚需银监会(现为“银保监会”)的批准。不过,在吴江农村商业银行最新披露的半年报中,也未有消费金融公司批复的新消息。此外,云南银监局在2015年底便批复同意富滇银行投资设立消费金融公司,目前也未有该消费金融公司开展的新动态。

关于消费金融公司牌照的问题,尹振涛认为,从之前现金贷专项整治以来,围绕着网络小贷,消费金融方面的牌照管理处于比较严格审批的监管周期。“从目前看,难度比较大,但没有完全关闭,有点像IPO的‘堰塞湖’一样,现在都在排队。”

马上消费金融CEO赵国庆认为,消费金融在严监管下,简单粗暴的跑马圈地时代已一去不复返,市场回归有序以后,之前存在的多头借贷和借新还旧将被约束,但对于其他合规的消费金融机构来说,目前的客户流量比过去更大,而消费金融行业的发展也将进入比拼核心竞争力的时代。

上半年北银、中银消费金融被罚近170万元

在消费金融公司持牌经营、规范业务的同时,机构因违规被罚也并不鲜见。

8月7日,人民银行营业管理部行政处罚信息显示,北银消费金融因为违反《征信业管理条例》相关规定,被处以人民币30万元罚款。记者注意到,央行处罚的标准是《征信业管理条例》第40、41条的规定。

《征信业管理条例》第40条显示,向金融信用信息基础数据库提供或者查询信息的机构违反本条例规定,有下列行为之一的,由国务院征信业监督管理部门或者其派出机构责令限期改正,对单位处5万元以上50万元以下的罚款。具体行为包括违法提供或者出售信息;因过失泄露信息;未经同意查询个人信息或者企业的信贷信息;未按照规定处理异议或者对确有错误、遗漏的信息不予更正等。

该条例第四十一条规定,信息提供者违反本条例规定,向征信机构、金融信用信息基础数据库提供非依法公开的个人不良信息,未事先告知信息主体本人,情节严重或者造成严重后果的,由国务院征信业监督管理部门或者其派出机构对单位处2万元以上20万元以下的罚款;对个人处1万元以上5万元以下的罚款。

除了北银消费金融,按照上海银监局5月25日发布的行政处罚信息公开表,中银消费金融2016年7月办理部分贷款时,存在以贷收费的行为,被警告,并罚没合计138.68万元。据《投资者报》报道,中银消费金融存在以‘外访费’、‘动用费’等名目收费的现象。

据记者此前统计,在2017年,湖北消费金融、中邮消费金融等5家持牌消费金融公司因为存在违规行为,领到人民银行或原银监会罚单。去年5机构共领到6次处罚,相关公司及人员合计被罚1189万元。

“作为正处在快速发展期的行业,监管部门对消费金融市场的监管是非常必要的。”包银消费金融总经理王蓉晖不久前接受新京报采访时表示,消费金融机构要严格监控资金用途,加强贷款“三查”,防范资金挪用风险等。